인디브랜드 수출물량 국내법인 실적 성장 견인, 선호주 '씨앤씨인터내셔날, 코스메카코리아' 꼽아

[코스인코리아닷컴 김세화 기자] 올해 2분기 화장품 산업의 수출 호조와 대량 수주에 힘입어 국내 4대 ODM 업체의 실적이 모두 두 자릿 수 성장률을 달성했다. 특히 글로벌 화장품 기업부터 인디 브랜드사의 수출 물량을 책임지는 국내 법인의 실적이 큰 폭으로 증가하며 성장을 견인했다.

하반기에도 비중국향 수출 물량의 수주가 이어지는 가운데 블랙 프라이데이 등 미국의 대형 쇼핑 이벤트가 예정돼 있어 성장 모멘텀을 지속될 것으로 보인다. 증권업계는 고객사의 수출 흐름이 양호하고 꾸준한 증설로 국내 법인의 생산능력을 확보한 씨앤씨인터내셔널과 코스메카코리아를 ODM 업계의 선호주로 추천했다.

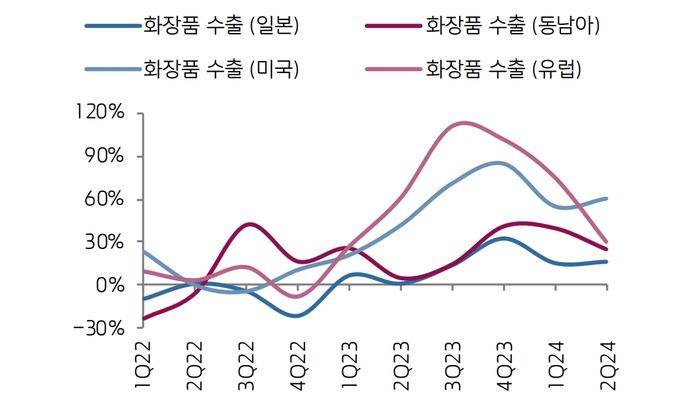

키움증권에 따르면, 올해 2분기 화장품 수출은 전년 동기 대비 12% 증가했다. 중국향 수출이 28% 감소한 데 반해 비중국향 수출이 41% 증가하며 성장세를 견인했다. 지역별로 보면 대미국 수출이 전년 동기 대비 60% 증가했고 이어 유럽(프랑스, 독일, 영국, 네덜란드) 31%, 동남아시아(말레이시아, 태국, 베트남, 인도네시아) 25%, 일본 16%을 기록했다.

국내 비중국향 화장품 국가별 수출 추이 (단위 : %)

국내 화장품 ODM 산업도 수출 호조의 수혜를 누리고 있다. 수출 성장 모멘텀이 좋은 국내 브랜드사의 발주가 크게 늘면서 해당 물량의 위탁 생산을 책임지는 ODM사의 국내 법인 실적이 크게 성장했다.

키움증권 조소정 연구원은 "ODM사의 대량 수주가 영업 레버리지 효과로 이어지면서 매출 뿐 아니라 영업이익도 크게 늘었다"고 분석했다.

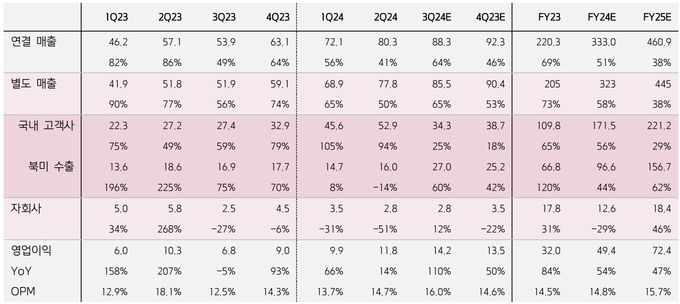

실제로 4대 ODM사 모두 국내 매출과 영업이익이 전년 동기 대비 두 자릿수 증가률을 기록하며 크게 성장했다. 업체별로 보면 씨앤씨인터내셔널은 올해 2분기 매출이 전년 동기 대비 41% 증가한 803억 원, 영업이익은 14% 증가한 118억 원을 기록하며 시장 전망치에 부합했다.

영업이익률은 14%를 기록했다. 실적 호조에 따른 성과급 13억 원이 일회성 비용으로 반영됐지만 국내 임대공장 가동에 따른 생산능력(CAPA) 확장, 국내 고객사의 대규모 수주 덕분에 성장 흐름을 유지했다. 성과급 13억 원을 제외한 영업이익률은 16.3%로 추정된다.

씨앤씨인터내셔널 실적 추이와 전망 (단위 : 십억원, %)

올해 2분기 지역별 매출 증감률은 국내 94%, 유럽 58%, 아시아 43%, 북미 14% 순으로 집계됐다. 전 지역에서 립 카테고리의 아웃퍼폼이 이어지면서 북미와 중국을 제외한 대부분 지역에서 매출이 크게 성장했다. 특히 국내 법인은 색조 고객사의 주문 증가로 영업 레버리지 효과가 두드러지면서 이익이 크게 성장했다.

다만, 북미는 지난해 2분기 225% 증가한 기저효과, 하반기에 집중된 출고 일정 등으로 매출이 감소했다. 중국 법인은 매출이 51% 감소한 28억 원, 영업손실은 1억 원으로 적자 전환했다. 비우호적인 영업 환경이 지속됐고 공장 가동률 저하로 영업 적자를 기록했다.

하반기에는 북미향 수출 물량의 납품이 본격화되면서 실적에 반영될 것으로 보인다. 조소정 연구원은 "글로벌 뷰티 그룹 산하 프레스티지 브랜드를 비롯해 인디 브랜드 등 북미향 고객사를 중심으로 매출 성장이 기대된다"고 제시했다.

꾸준한 증설을 통해 생산능력 확대가 이뤄진 점도 긍정적이다. 2공장 증축 공사가 마무리 단계에 접어들었고 8월 중 사용 승인을 완료하면 9월부터 본격적인 가동에 돌입할 예정이다. 해당 증설은 올해 4분기부터 매출에 본격적으로 영향을 미칠 것으로 예상된다. 이에 따라 씨앤씨인터내셔널 국내 법인의 생산가능 수량은 2024년 4분기 연 2.2억 개에서 2025년 1분기 연 3.1억 개까지 늘어날 것으로 추산된다.

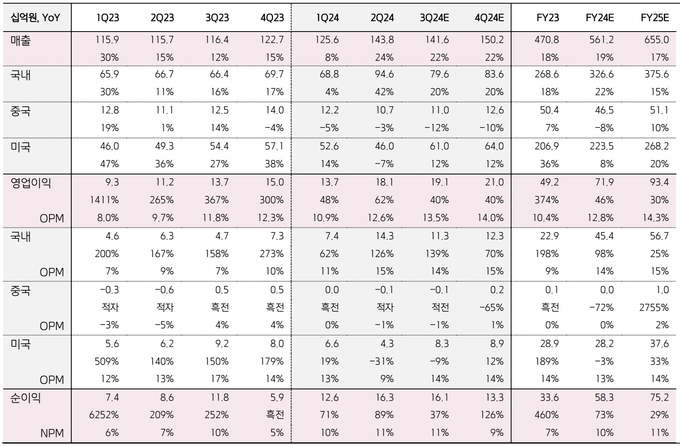

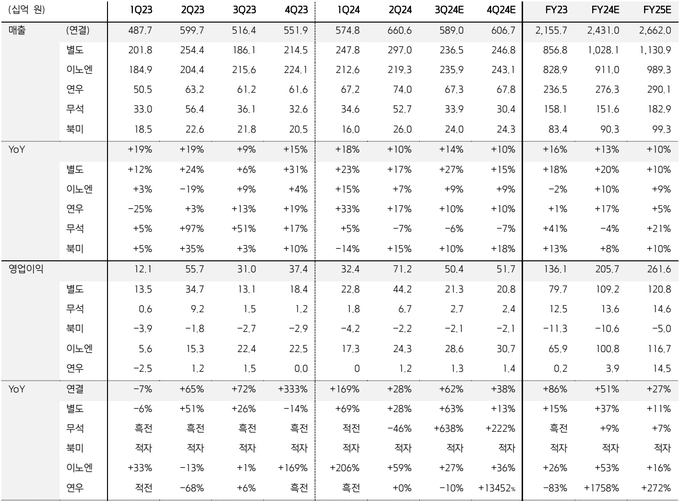

코스메카코리아 세부 실적 추이 (단위 : 십억원, %)

코스메카코리아의 올해 2분기 매출이 24% 증가한 1,438억 원, 영업이익은 62% 증가한 181억 원을 기록하며 컨센서스를 상회했다. 국내 법인은 매출이 42% 증가한 946억 원, 영업이익은 126% 증가한 143억 원을 달성했다. 글로벌 고객사와 국내 인디 고객사의 대량 수주에 힘입어 매출이 크게 성장했고 영업 레버리지 효과와 평균 판매단가(ASP) 상승에 따른 믹스 개선으로 이익이 크게 개선됐다.

중국 법인 매출은 3% 감소한 107억 원, 영업손실은 1억 원을 기록했다. 주력 제품의 수주는 견조했지만 현지 규제 강화로 신제품 출시가 지연되면서 매출이 감소했다. 미국 매출은 7% 감소한 460억 원, 영업이익은 31% 감소한 43억 원을 기록했다. 미국 인디 브랜드 고객사의 신제품 개발이 지연되면서 매출이 감소했고 포장 외주 업체가 교체된 데 따라 비용이 증가하면서 수익성이 축소됐다.

조소정 연구원은 "타 경쟁사들은 국내 공장 가동률이 100%에 육박하는 반면 코스메카코리아의 국내 법인 가동률은 40%에 불과해 성장 업사이드가 훨씬 크다"며, "하반기에는 미국 블랙프라이데이와 홀리데이 이벤트 물량에 대한 수주가 증가함에 따라 높은 성장세가 기대된다"고 분석했다.

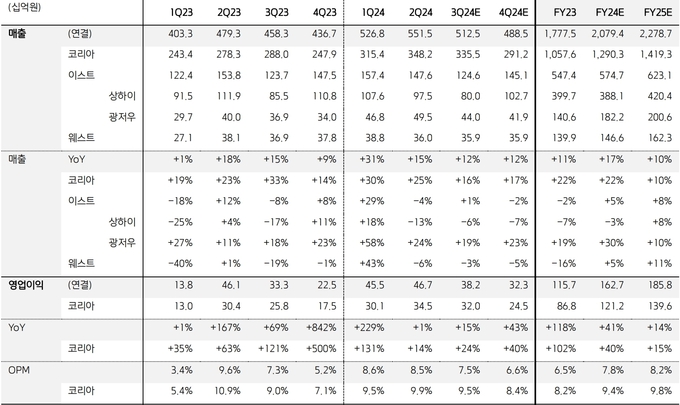

코스맥스 연결기준 실적 추이와 전망 (단위 : 십억원, %)

코스맥스는 올해 2분기 매출이 전년 동기 대비 15% 증가한 5,515억 원, 영업이익은 1% 증가한 467억 원을 기록했다. 국내 법인의 비경상 비용 증가와 해외 법인의 실적 부진의 영향으로 시장 전망치를 하회했다. 다만, 국내 매출은 25% 증가한 3,482억 원, 영업이익은 14% 증가한 345억 원을 달성했다.

조소정 연구원은 "국내 법인은 인바운드 관광객 증가와 화장품 수출 호조로 주요 고객사의 오더가 크게 증가했고 색조 제품을 중심으로 성장세가 두드러졌다"며, "다만, 영업 호조에도 불구하고 비용이 증가하며 수익성은 축소됐다"고 분석했다.

비용 요인으로는 일부 고객사와 미국 법인향 대여금의 채권 회수가 지연되면서 50억 원의 대손 상각비가 발생했고 직수출 증가로 지급수수료가 증가하면서 마진 축소에 영향을 미쳤다.

중국 매출은 전년 동기 대비 4% 감소한 1,476억 원을 기록했다. 상하이 법인은 중국 경기 침체의 영향으로 시장 분위기가 악화되면서 매출이 13% 감소했다. 광저우 법인은 합작법인(JV)의 실적이 편입되면서 매출이 24% 증가했다. 미국 매출은 6% 감소한 360억 원을 기록했다. 아직 영업망을 확보하는 단계로 당장 매출 성장 동력이 부재한 상황이다.

조소정 연구원은 "코스맥스는 국내 화장품 ODM 산업의 선도 기업임에도 해외 법인의 부진으로 비용이 계속 발생하면서 화장품 산업의 수혜가 실적에 반영되지 못했다"며, "중국과 미국 법인의 실적 개선이 절실한 상황으로 해외 법인에 대한 실적 추정치를 하향 조정했다"고 밝혔다.

한국콜마 연결기준 실적 추이와 전망 (단위 : 십억원, %)

한국콜마는 올해 2분기 매출이 전년 동기 대비 10% 증가한 6,620억 원, 영업이익은 30% 증가한 726억 원을 기록하며 컨센서스를 상회했다. 국내 법인의 매출은 17% 증가한 2,970억 원, 영업이익은 28% 증가한 442억 원을 기록하며 실적 성장을 이끌었다. 특히 선 케어 제품을 중심으로 매출 성장세가 두드러졌고 영업 레버리지 효과로 수익성도 크게 개선됐다.

중국 법인(무석)의 2분기 매출은 7% 감소한 527억 원, 영업이익은 27% 감소한 67억 원을 기록했다. 중국 내 소비 위축과 경기 부진의 영향으로 매출과 이익이 모두 마이너스 성장했다. 북미는 매출이 15% 증가한 260억 원, 영업손실 22억 원을 기록했다. 미국 법인은 현지 ODM 수주 증가로 매출이 61% 증가한 반면 캐나다는 주요 고객사의 제품 포트폴리오 개편으로 매출이 12% 하락했다.

화장품 용기를 생산하는 자회사 연우의 2분기 매출은 15% 증가한 740억 원, 영업이익은 지난해와 비슷한 1.2억 원을 기록했다. 국내 중소형 고객사 확보, 미국향 수출 증가 흐름이 지속되고 있지만 설비 확장 등의 영향으로 비용도 함께 늘었다.

다른 ODM사와 마찬가지로 한국콜마도 당분간 국내 법인이 실적 성장을 이끌 것으로 전망된다. 한국콜마는 국내 선 케어 시장의 대표주자로 향후 글로벌 선 케어 시장의 진출을 노리는 업체들의 주요 생산기지가 되고 있다. 하반기에는 증설이 예정된 만큼 생산가능 물량의 증가에 힘입어 실적도 한층 더 성장할 것으로 기대된다.

전체적으로 하반기에도 화장품 수출 호조에 따른 국내 4대 ODM 업체들의 수혜는 지속될 전망이다. 국내 중소형 브랜드사의 수출 물량이 꾸준히 증가하는 데다 오는 4분기 미국의 블랙 프라이데이, 홀리데이 시즌 행사를 준비하는 고객사의 발주 요청이 증가하면서 국내 법인을 중심으로 ODM 산업의 성장이 계속될 것으로 보인다.

키움증권은 국내 화장품 ODM 산업에 대한 투자의견으로 '비중 확대'를 유지하고 최선호주로는 씨앤씨인터내셔날을, 차선호주로 코스메카코리아를 제시했다. 조소정 연구원은 "주요 ODM사 중 미국향 수출 모멘텀이 좋고 국내 법인의 기여도가 높은 업체에 주목할 필요가 있다"고 제시했다.

4대 ODM사에 대한 투자의견은 모두 '매수'를 유지했다. 업체별 목표주가를 보면 최선호주인 씨앤씨인터내셔날은 14만원을 유지했고 차선호주로 꼽은 코스메카코리아는 11만원으로 상향 조정했다. 코스맥스의 목표주가는 18만원으로 하향했고 한국콜마는 9만원을 유지했다.

김세화 기자 kimma78@cosinkorea.com

Copyright ⓒ Since 2012 COS'IN. All Right Reserved.

오늘 많이 본 뉴스

한 주간 많이 본 뉴스

서울특별시 금천구 디지털로 178 가산퍼블릭 B동 1103호 전화 02-2068-3413 팩스 : 02-2068-3414 이메일 : cosinkorea@cosinkorea.com 사업자등록번호 : 107-87-70472 통신판매업신고번호 : 제 2013-서울영등포-1210호 청소년보호책임자 : 박지현 개인정보관리책임자 : 박지현 코스인코리아닷컴의 모든 컨텐츠는 저작권법의 보호를 받습니다. 무단 전재·복사·배포 등을 금지합니다. Copyright ⓒ Since 2012 COS'IN. All Right Reserved.